Las inversiones son un rubro de marcada importancia en la estructura patrimonial de las compañías aseguradoras. Su crecimiento en el tiempo marca la significatividad que dichas compañías le dan al rubro, sobre todo teniendo en cuenta el rol de las inversiones como resguardo de los compromisos asumidos por las entidades con los asegurados.

Diversificación

Es importante remarcar la diversificación en los distintos componentes y clases de inversiones según el tipo de compañía o el perfil de inversión que persigue cada una.

Si tomamos en cuenta los porcentajes que las distintas inversiones representaban en las compañías en 2013 (para tomar un parámetro concreto de diez años) y el desarrollo visto al día de hoy, podemos inferir un panorama claro perseguido por las compañías y reafirmar la importancia del rubro sobre sus activos.

Rubros

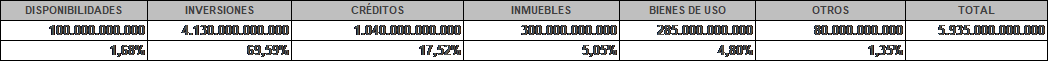

Los datos informados por las compañías aseguradoras al 30 de junio de 2023 (últimos balances presentados) arrojan las siguientes cifras (para facilitar y no confundir, se redondean las cantidades):

Como podemos observar, el rubro que más preponderancia tiene son las inversiones, ocupando casi el 70% del activo, seguido de los créditos, que se acercan al 20%. Si a las inversiones le agregamos los inmuebles de renta, la variación no es significativa, pero reafirma el predominio de las inversiones sobre el total del activo, alcanzando el 75%.

Tipos

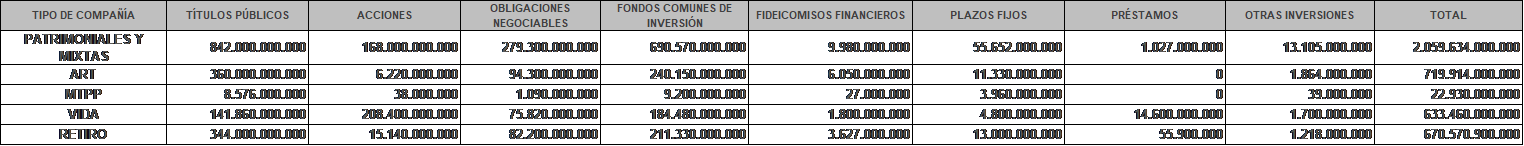

Si realizamos un análisis un poco más detallado, podemos observar cuáles son los tipos de inversiones más seleccionadas dentro del rubro:

Los títulos públicos van a la cabeza con casi el 42%, seguido de los fondos comunes de inversión (FCI), con más del 32% y, luego, las obligaciones negociables, con casi el 13%, y las acciones que llegan casi al 10%, como los rubros que vale la pena destacar.

Segmentos

Si queremos incluso desagregar más estos números, podríamos realizar un análisis de los rubros en los que invierte cada tipo de compañía, ya sean patrimoniales, de riesgos del trabajo (ART), mutuales del transporte público de pasajeros (MTPP), de vida o de retiro.

El detalle es el siguiente:

Tipos de compañías

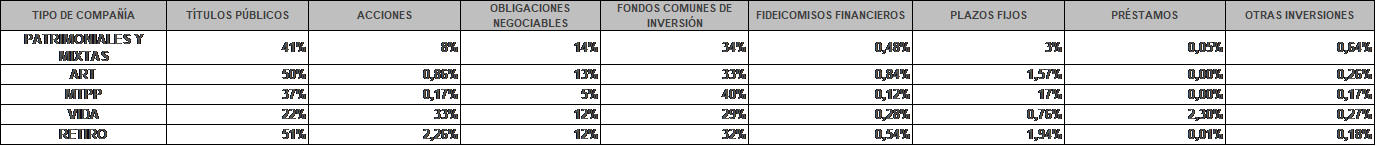

Esto mismo se ve más claro detallando las inversiones por tipo de compañía, pero focalizándonos en los porcentajes que cada tipo de compañía destina a sus inversiones. Es el siguiente:

Casi todas las compañías centran sus inversiones principalmente en los títulos públicos y los fondos comunes de inversión. En el caso de las ART y las compañías de retiro, el 50% de sus inversiones están destinadas a los títulos públicos. En porcentajes similares, patrimoniales y MTPP destinan alrededor del 40% en este tipo de inversión.

El segmento de compañías que más destina sus inversiones a las acciones son las compañías de seguros de vida, con un 33%. El resto de las compañías no destinan montos significativos, más allá de las patrimoniales, con un 8%.

En el caso de las obligaciones negociables, es bastante aproximado lo destinado por tipo de compañías ya que, a excepción de las mutuales, con un 5%, la mayoría destina alrededor de un 10% en este rubro de inversiones.

Volviendo a los fondos comunes de inversión, que -como dijimos- es el otro tipo de inversión con fuerte incidencia en la mayoría de las compañías, a excepción de las mutuales (40% de su cartera), el resto invierte un 30%, aproximadamente.

En los plazos fijos, sólo las mutuales (17%) y las patrimoniales y mixtas (5%) destinan porcentajes de relevancia a dicha inversión.

Por último, tanto los fideicomisos financieros, como los préstamos y otras inversiones, no representan un porcentaje significativo en ningún tipo de compañía (las de vida “sobresalen” con algo más de un 2% en préstamos).

Incidencia de los inmuebles

Los números analizados hasta acá no incluyen las inversiones en inmuebles de renta, que es un rubro que crece a medida que pasan los distintos ejercicios. Los registros nos dicen que el total invertido por las compañías en este rubro asciende a casi 295 mil millones de pesos, representando esta cifra un 6,66% del total de inversiones más inmuebles (más de 4.400 mil millones).

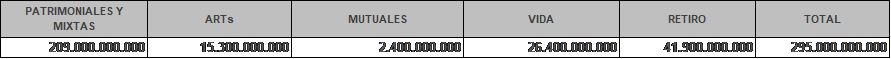

Esos 295 mil millones de pesos están distribuidos según el tipo de compañía de la siguiente manera:

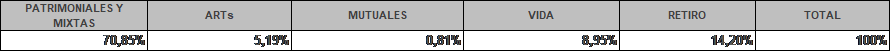

En porcentajes, esto es:

Esto quiere decir que el mayor peso de lo invertido en inmuebles, por supuesto, está a cargo de las compañías patrimoniales y mixtas, con el 70%, seguida de las de retiro, con algo más del 14%.

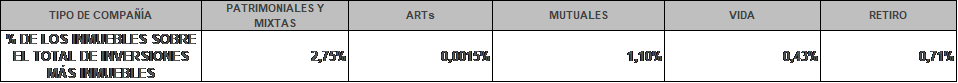

Y para poder tener un panorama de cuánto es lo que representa la inversión en inmuebles de renta en el total de inversiones más inmuebles, los números son:

Vale decir que las compañías que más invierten en inmuebles dentro de sus carteras de inversión son las patrimoniales y mixtas y las mutuales, con algo más del 9%.

Todos estos números nos brindan un panorama acerca de cómo las compañías manejan sus inversiones y qué tipo de compañías invierte en cada rubro a junio de 2023.

Una comparación con 2013

Como mencionamos en la introducción, la idea era comparar estos números con los que teníamos hace diez años, en junio de 2013, para poder analizar el comportamiento de las distintas compañías y si hubo cambios significativos en las políticas de inversiones de las mismas.

Lo primero que vamos a establecer es que para realizar una comparación que no se desvirtúe, lo que vamos a analizar son porcentajes, sin tener en cuenta los montos, ni los índices de inflación.

En junio de 2013, los porcentajes que las compañías presentaban eran los siguientes:

![]()

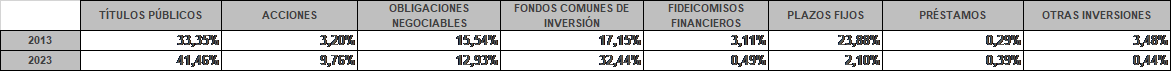

Comparando estos números con los porcentajes de junio de 2023, tenemos:

Del análisis efectuado se desprende que las disponibilidades se mantuvieron constantes en alrededor del 2%, las inversiones también en un 70% y los cambios se pueden apreciar en el rubro inmuebles (aumentó cuatro veces de casi un 1% a 5%) y en bienes de uso, que casi se triplicaron (de un 1,7% a un 4,8%). Los créditos disminuyeron de casi un 24% a un 18% (una disminución del 25%).

En consecuencia, los distintos rubros del activo no tuvieron cambios en las tendencias, salvo excepciones (la mayor parte se sigue destinando a inversiones).

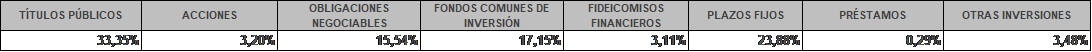

Si tal como hicimos con los números de 2023, realizamos un análisis por tipo de inversión, los números que obtendremos para 2013 son los siguientes, siempre hablando en porcentajes:

Si comparamos los porcentajes con los de junio de 2023, podemos notar que la inversión en títulos públicos aumentó de 33 a 41%; las acciones, de 3 a casi 10%; y los FCI, de 17 a 32% (se duplicó el porcentaje en este tipo de inversión), mientras que los plazos fijos tuvieron una marcada disminución de casi 24 a 2%.

Los inmuebles y su peso en 2013

Lo mismo que para 2023, ahora agregaremos el peso que tenían los inmuebles de renta en el período finalizado en junio de 2013 con los siguientes porcentajes:

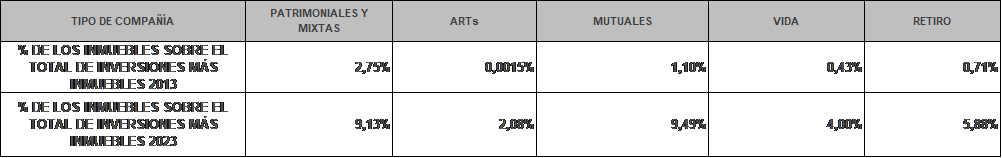

Y, finalmente, si comparamos estos números con los que las compañías destinaban para inmuebles en su cartera de inversión en 2013 y en 2023, obtenemos lo siguiente:

Vale decir que en todos los casos hubo aumentos más que significativos en las políticas de inversión de las compañías en lo que se refiere a inmuebles de renta. Todas las compañías, sin importar el segmento en el que se desempeñan, aumentaron sus porcentajes.

Las patrimoniales y mixtas triplicaron el porcentaje destinado a inmuebles de casi el 3% a más del 9%, caso parecido a las mutuales, que lo hicieron del 1% a casi el 10%. En el resto de las compañías, los aumentos fueron muy significativos, incluso desde porcentajes muy bajos como es el caso de las ART, de 0,0015% a más del 2%.

Resguardo

Vistos todos estos aspectos y analizado los números totales del mercado de la última década y al día de hoy, podemos inferir que las compañías consideran que la forma más segura de resguardar sus activos es a través de inversiones, diversificando el rubro en los distintos tipos que ofrece el mercado. Y es fundamental una política de inversiones definida por cada una de ellas para asegurar la solidez financiera que garantice la solvencia de las compañías.

Columna escrita por Darío Yacante, coordinador de la Gerencia de Evaluación de la Superintendencia de Seguros de la Nación (SSN).

Seguinos en las redes:

LinkedIn: https://bit.ly/TodoRiesgoLinkedIn

Twitter: https://bit.ly/TodoRiesgoTwitter

Facebook: https://bit.ly/TodoRiesgoFacebook

YouTube: https://bit.ly/TodoRiesgoYouTube